Une question qui semble très simple de prime abord mais qui mérite qu’on s’y attarde une minute pour y réfléchir :

Que feriez-vous avec 100 000 Euros ?

Les réponses à cette question peuvent être très différentes en fonction de la sensibilité de chacun, elles pourraient être les suivantes :

- Je me paye des vacances de rêves dans les tropiques

- Je change de voiture

- Je m’offre un Home Cinéma

- Je fais construire une piscine

- Je fais un beau cadeau à mes enfants ou à ma famille

- Une combinaison de tout cela…

Mais le thème de ce blog est l’Indépendance Financière, cette question n’est pas si innocente ! Dans ce cas, les réponses peuvent évoluer vers les suivantes :

- Je place cette somme sur un fond en euros en Assurance Vie

- J’achète un appartement neuf ou ancien pour le mettre en location

- J’investis en Bourse

- J’épargne le tout pour mes vieux jours

- Je le place pour payer les études de mes enfants

- etc…

Il n’y a pas « une » bonne réponse mais bien une multitude

de choix possibles en fonction de l’âge, de la sensibilité

aux risques et des objectifs de chacun.

Plusieurs stratégies sont donc possibles pour utiliser cette somme, qu’elle soit le résultat d’années d’effort d’épargne, ou bien le résultat d’une heureuse surprise (Donation, gain au loto,vente d’un actif etc…). Trois grands axes se dégagent :

- La consommation immédiate

- L’épargne de court terme (Livret, PEL etc…)

- L’investissement (Financier, immobilier, société etc…)

- Consommation immédiate

La tentation est forte, je le reconnais, de se faire plaisir, on ne vit qu’une fois ! la consommation immédiate est un bon moyen de ne pas trop se poser de questions, et cette option reste intéressante pour ceux qui ont déjà sécurisés leur avenir;

Arrêtons-nous une seconde supplémentaire ! il s’agit là d’une excellente opportunité pour assurer son avenir (Retraite, etudes des enfants, accidents de la vie, etc… ) pourquoi ne pas profiter de l’occasion pour construire quelque-chose de plus durable ?

Placements sécurisés

Partons maintenant sur un placement sécurisé; pour cela, nous plaçons cette somme sur des supports sans risque (Fond en euros sur une Assurance Vie, Livret, etc…) avec pour simple objectif de la faire fructifier au fil du temps. Cette stratégie est bien plus intéressante, vous l’aurez compris, que la consommation immédiate, et elle permet de stocker ses avoirs à l’abri.

En revanche, l’ »Epargne de court-terme » permet uniquement de se protéger de l’inflation ! Chaque jour qui passe chaque euros perd un peu plus de sa valeur (Érosion monétaire oblige) et donc 100 euros aujourd’hui ne vaudrons pas 100 euros dans 10 ans. Prenons pour exemple une paire de Jeans qui vaut aujourd’hui 100 euros, cette même paire de Jeans vaudra peut-être 200 euros dans 10 ans et les 100 euros que vous aviez placés ont alors rapporté 150 euros sur votre Livret A : il y’a perte de pouvoir d’achat de vos euros même s’il y’a une augmentation du montant sur votre Livret A.

Avec une inflation à 2% comme nous avons connu depuis les 20 dernières années, un placement sur un fond en euros à 3.5% rapporte en réalité 1.5% avant fiscalité. Au final c’est bien 0.6%/an après fiscalité que nous obtenons ! Vu sous cet angle, on ne peut pas dire que ce placement soit réellement attractif !

Investissement en Bourse

Pour palier à ces rendements relativement faibles, investir en Bourse semble une bonne solution mais attention, les marchés boursier sont extrêmement volatils et là encore, deux possibilités : soit vous êtes un professionnel du trading et vous maîtrisez votre risque, soit vous avez un bon conseillé qui suit de près votre portefeuille. En dehors de ces deux cas, votre capital est exposé à de sévères pertes potentielles. Chaque année, des milliers de petits épargnants perdent en Bourse des sommes importantes en pensant qu’il était judicieux de placer leur économies en Bourse et d’attendre patiemment. Tout le monde ou presque en passe par là un jour (je sais de quoi je parle) !

Ceci étant dit, placer son argent en bourse est parfois très intéressant si un minimum de temps y est consacré ou si vous êtes bien conseillés.

Investissement Immobilier sans financement

L’autre possibilité pour « utiliser » cette somme de façon optimale est l’immobilier. En effet, un actif immobilier permet d’éviter l’érosion monétaire puisque les prix de l’immobilier sont « censé suivre l’inflation et les revenus ». Mais la encore, tout n’est pas bon à prendre et tout est une affaire de prix ! Investir aujourd’hui dans certaines villes (Paris, Marseille etc…) ou la flambée des prix a fait monter les enchères, peut se révélé parfois un choix aventureux. Attention donc au rendements parfois décevants.

L’avantage incontestable de l’immobilier réside dans le fait que vous achetez un actif qui se valorise avec le temps, mais dont vous pouvez tirer des revenus importants grâce à la location. En d’autres termes, votre locataire, en échange du service d’hébergement que vous lui fournissez, vous aidera à payer vos mensualités si vous faites appel à un crédit.

Vous pouvez investir dans un petit immeuble de rapport par exemple, que ce soit en SCI ou non (souvent ce n’est pas intéressant), et l’avantage c’est que vous aurez un capital à transmettre (un stock) et des revenus réguliers qui suivront l’inflation (flux ou cash-flow).

Attention toutefois à la fiscalité, qui est un facteur essentiel d’un bon investissement. Par exemple, en investissant en cash dans un appartement ou un immeuble, vous serez redevable d’un impôt foncier.

Exemple chiffré

Vous achetez cash un appartement de 100 000 euros (frais inclus) pour le mettre en location au prix de 500 euros/mois hors charge.

[box]

- Revenus annuels : 6 000 Euros

- Charges déductibles : 400 Euros

- Revenus foncier net : 5 400 Euros

- Rendement Brut opération : 6% (6000 / 100 000)

- Rendement Net avant impôt : 5.4%

- Rendement Net après impôt : 3.12% (pour une TMI à 30%)[/box]

Explication

Les revenus (+) ou déficit fonciers (-) sont la différence entre les revenus brut d’un côté et les charges déductibles de l’autres. Les revenus fonciers s’ajoutent aux revenus du travail, donc sont imposés en conséquence, soit à 30% dans notre cas ou l’investisseur est sur la tranche à 30%. A ceci s’ajoute la CSG-CRDS soit 12.3% en 2011, soit au total 42.3% de taxation.

Nous touchons du doigt dans cet exemple un facteur essentiel de l’investissement : La fiscalité. En effet, acheter un bien immobilier en direct sans financement et sans structure juridique adaptée ( SCI ) revient à redonner 42.3% de vos revenus aux impôts.

Investissement Immobilier à crédit

Prenons un deuxième exemple avec l’achat d’un bien immobilier (immeuble ou appartement) d’une valeur de 300 000 euros. Nous prendrons un emprunt immobilier à hauteur de 200 000 euros et les 100 000 euros reçus constitue l’appart.

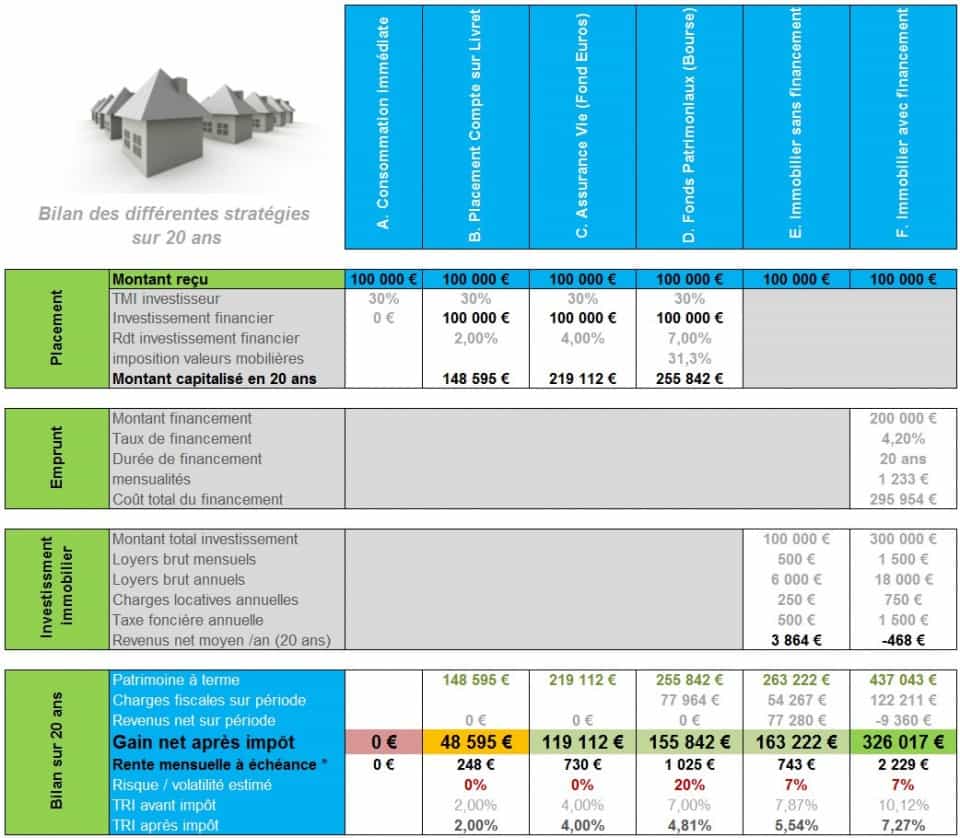

En investissant dans un bien immobilier à 1/3 cash et 2/3 à crédit, vous ne tirez aucun revenu immédiat de vos 100 000 euros. En revanche, si nous partons sur les mêmes bases que l’exemple précédent, vous n’aurez rien à débourser pendant 20 ans ou presque. Voici toutes les situations résumées dans la tableau ci-dessous :

Bilan sur 20 ans

Hypothèses de travail Inflation 2% Rémunération Assurance Vie 4.0 % Rémunération compte sur Livret 2 %

Conclusion

Le tableau ci-dessus montre qu’avec le même montant de départ, et avec des degrés de risque très différents, le gain net varie de 0 à 326 017 euros. Les solutions immobilières sont bien plus rentables que les solutions financières compte tenu de l’effet de levier du crédit (Solution F) et du Taux de Rendement Interne ( TRI ) des opérations. A noter que nous avons pris une inflation de 2% annuels comme hypothèse de travail, mais que si l’inflation était plus élevée, l’immobilier serait encore bien plus rentable.

Cette simulation permet également de mettre en avant le fait qu’il n’est pas nécessaire d’avoir 100 000 euros de côté pour pouvoir lancer un projet immobilier contrairement aux placements financiers. Le risque qui est mesuré par la volatilité est bien plus important pour un placement boursier (20% environ) que pour un investissement immobilier (7% environ). D’autre part, l’immobilier prend de la valeur au fil du temps et génère un revenu qui se revalorise également; pour un placement financier, les revenus générés le sont uniquement via la plus-value dégagée lors de la revente.

Pour conclure, il est important de bien définir ses besoins et ses objectifs lorsque cette situation se présentera. Il n’y a pas de produits miracles, mais des investissements qui peuvent se révéler très rentables au fil du temps si les bons choix ont été pris au départ.

Pour aller plus loin et bâtir votre fortune avec l'immobilier efficacement

Découvrez notre guide gratuit et nos vidéos explicatives proposées par Etienne BROIS, conseiller en gestion de patrimoine Recevoir le guide gratuit "Bâtir sa fortune"

Recevoir le guide gratuit "Bâtir sa fortune"

Sami

16 Mar 2012Bonjour a tous,me voila enfin arrivé au terme de longues années de partage avec mon frere et on a finis par sentendre au final.Ma part dans cet heritage est un terrain d’une valeur de 900 000 euros. Je vous avoue que je ne mattendais pas a ce que cela puisse se terminer aussi rapidement et je me vois un peu perdu face a une telle somme d’argent.Je n’ai aucune experience d’investissements,ni de placements etc…que puis je en faire ? quels conseils me donneriez vous. J’ai lu le tableau ci dessus.Il me parais interessant sauf que j’ai 59 ans,et je voudrais avoir une petite retraite dorée avec une mensualité allant de 3000 a 4000 euros.Je sais que j’ai de la chance mais ne sachant pas quoi en faire et de peur de tout perdre apres tant d’années d’attente sans réels espoirs,je suis comme deboussolé et craintif a la fois.

En vous remerciant d’avance

Potier

12 Oct 2013Placer 900 000 € demande un peu de réflexion et surtout demande de ne pas se précipiter.

Un adage : ne pas mettre tous ses œufs dans le même panier.

Tout dépend de vos gouts en matière d’habitat.

Tout dépends de vos gouts en matière de train de vie.

Quels sont vos besoins, vos loisirs, car vous pouvez tout dépenser en achetant la moitié d’une voiture de luxe !

Il faut garder la tête froide, quel étaient vos loisirs ?

votre métier, vos frais de sorties, etc.. on ne réponds pas à une question de placement si on ne connait pas la personne ou alors on cherche a s’enrichir soi même avec l’argent de la personne, c’est le propre de la plupart des banquiers ou des conseillers intéressés. C’est simple.

Merci de me contacter si vous voulez qq conseils.

Cordialement

Gilles

Etienne BROIS

16 Mar 2012Bonjour Sami,

Il est difficile de répondre en quelques phrases, mais je vais essayer !

Tout d’abord, pour résumer votre situation, votre objectif principal est de trouver un investissement rentable, aux risques limités qui vous permettraient de générer des revenus mensuels de 3000 à 4000 euros net.

1) Pour cela, vous avez à disposition plusieurs véhicules d’investissement : l’immobilier, l’assurance vie, les placements financiers, les placements alternatifs (or, art etc…)

2) Mais selon le ou les véhicules que vous aurez choisis, il faudra trouver le meilleur interlocuteur pour vos projets (agent immobilier, vendeur, conseil en gestion de patrimoine, assureur…)

3) Ensuite, et c’est peut-être le point essentiel que je devrais mettre en N°1 : vous devez établir avec votre ou vos conseillers, une stratégie d’investissement qui permet d’analyser les risques et de trouver les meilleures solutions en intégrant des paramètres comme la transmission, le contrôle de votre patrimoine, la fiscalité etc…

4) Ne faire un choix définitif qu’après avoir mis en concurrence toutes les solutions possibles avec un détail de leurs points forts et points faibles.

Aujourd’hui, pour vous répondre en détail, il me faudrait beaucoup plus d’information et je ne pense pas que ce soit opportun de le faire via la rubrique commentaire, mais nous pouvons imaginer 3 hypothèses :

Hypothèse N°1 : Assurance vie ou Contrat de Capi avec fond en euros

Aujourd’hui, les fonds en euros vous rapportent environ 3.60% maximum et les rendements 2012 devraient chuter. Même à 3.60%, vos revenus ne dépasseront pas 2 700 euros brut par mois, soit 1415 euros net par mois après CSG et IR (TMI à 30%)

Hypothèse N°2 : Compte titres avec obligations ou titres en vifs

Les aléas de la Bourse et le risque de perte en capital est important. Si vous souhaitez retirer des revenus réguliers de votre capital, cette solution n’est probablement pas adaptée.

Hypothèse N°3 : Immobilier ancien (Immeuble)

En investissant dans de l’immobilier ancien, des immeubles par exemple, nous pouvons atteindre des rendements brut de l’ordre de 10%, soit 4 à 5% net après impôts, sous forme de SCI ou SCP par exemple, ce qui permet d’amortir le bien et réduire la fiscalité.

Cette solution, avec un rendement net à 4%, pourrait par exemple vous permettre d’atteindre 3 000 euros net par mois, mais il est aussi possible d’ajouter une ligne de financement pour trouver un meilleur TRI.

D’autres solutions existent, elles ont toutes des avantages et des inconvénients, mais l’immobilier à l’avantage de suivre l’inflation et il faudra tenir compte de ce paramètre important dans votre stratégie.

L’immobilier commercial est également une possibilité à ne pas négliger, mais pas en SCPI (trop chères actuellement) mais en direct par exemple ou sous forme de SCI.

La meilleure solution n’est probablement pas unique, mais le premier conseil que je vous donnerai est de ne parler de ceci qu’à des professionnels reconnus, votre entourage ne vous apportera très souvent que des craintes et des pointes de jalousie.

Personnellement, très peu de mes proches connaissent exactement l’étendue de mon patrimoine et c’est parfois comme ceci.

Bon courage et à très bientôt

Etienne

Sesame

12 Août 2012Sami , tu as en effet de la chance et ton âge avancé ( excuse moi , je suis plus jeune et j’aimerai bien avoir cette somme aujourdh’ui) va te permettre de profiter un max. Tu dois aussi avoir des enfants, petits enfants et tu dois penser transmission de patrimoine.

Moi à ta place , je vends le terrain !

1/3 dans des produits securisés ( Livrets , Assurance Vie )

1/3 en bourse sur des valeurs à fort potentiels ( ex les banques )

1/3 dans la pierre ( Studios à louer dans agglomérations étudiantes)

Sans oublier d’autres produits, type Or ( 3à 5% de son capital) , immobilier de bureau , etc

Avec cela, d’ici cinq à sept ans , tu aurais largement dépassé le 1000 000 d’euros avec les intérêts.

ex : en 2018 : 1 100 000 avec une rentabilité de 4,5/an cela fait des revenus avant impôts de près de 50 000 euros/an

Sinon , j’oubliais , une fois à la retraite profite un max avec cette epargne – voyage , fait toi des achats plaisirs ( voiture , grand ecran, travaux domestiques , vélo , cadeaux pour les enfants)

Et surtout si tu as des enfants, la retraite c’est vraiment le moment pour transmettre ton K via la constitution de SCI pour les biens immobiliers que tu as en portefeuille , via l’assurance vie , les dons etc….

Bonne chance à toi !

Séverine

18 Juin 2013Bonjour Etienne,

Le mieux n’est-il pas de réaliser des investissements qui permettent de réduire l’impôt comme sur l’Energie… au lieu d’alimenter les banques avec des mensualités.

Ces mensualités sont bien mieux dans notre épargne pour être aussitôt réinvestit en crédit d’impôt ou autres.

Qu’en penses-tu ?

Etienne BROIS

18 Juin 2013Bonjour Séverine,

La défiscalisation n’est certainement pas une solution ! Le fait de s’endetter permet certes de faire tourner les banques, mais surtout elle permet de réaliser des projets qui génèrent des revenus récurrents (immobilier, société etc…). L’épargne bancaire ne permet pas de gagner d’argent et elle en fait souvent perdre si l’on tient compte de l’inflation.

voici un article qui en parle :

http://www.independancefinanciere.fr/epargne/vos-placements-sont-ils-rentables-et-si-en-realite-vous-perdiez-de-largent/

Toutes les réductions d’impôts ou presque sont financées par votre argent. De toute manière, un investissement droit permettre de générer des revenus et ceci de manière efficace (rentable). Une manière de voir si des investissements en défiscalisation sont rentables, il faut tenir compte du rendement net hors défisc.

Henri

1 Août 2013Bonjour Sami,

Merci pour cette analyse et ces bonnes explications.

Pourrais-tu juste expliquer un peu plus en détail la solution F, à savoir l’immobilier avec financement.

Je voudrais investir 100’000 et emprunter 200’000 pour un appartement aux fins de le louer. Mais je suis un peu perdu quant au rapport entre le revenu du loyer et le remboursement du prêt, pour voir si l’investissement vaut la peine. Dans ton exemple, je ne comprends pas quelle part est utilisée pour rembourser ton crédit…

Bref, si tu pouvais expliquer la solution F du tableau, je te serais très reconnaissant!!

Merci beaucoup!

Henri

Julien@Julien

17 Août 2013Bonjour Sami,

Je suis aussi dans le cas de Henri,

Après avoir cherché un peu sur le net, il me semble que j’aimerais investir dans un immeuble de rapport…

Est ce envisageable et surtout possible de pouvoir rembourser les mensualités du crédit par les loyers de l’immeuble?

Merci de ces informations

Julien

Etienne BROIS

18 Août 2013Oui c’est tout à fait possible, mais il faut bien choisir les zones ou les prix de l’immobilier le permettent.

john

11 Sep 2013Concernant votre investissement immobilier, vous oubliez que le marché immobilier peut aussi baisser !! La preuve actuellement, dans ma région les prix ont baissé de 7% cette année et de 4% l’année d’avant. Est ce que la solution immobilière est toujours avantageuse si la maison perd 15% de sa valeur sur 10 ans ? (ce qui est prévu pour les prochaines années dans l’immobilier)

Etienne BROIS

12 Sep 2013Si vous cherchez dans certains de mes articles, vous verrez que la demonstration est simple, en résumé :

– Si vous achetez pour y habiter, puis revendre dans 7 ans pour trouver autre chose, vous risquez d’y perdre dans un marché baissier

– Si en revanche vous investissez à un rendement correct, vos locataires paieront l’essentiel des mensualités, donc peu importe que l’immobilier monte ou baisse, vous n’aurez payé qu’une fraction de l’immeuble ou l’appartement !

Donc il est faut de dire que la solution immobilière n’est pas bonne en période de baisse, car l’enrichissement est bien réel.

En claire, on ne compte jamais sur un plus-value dans l’investissement immobilier… c’est la règle !

Mario

20 Fév 2014Salut Etienne,

Voila, tout d’abord, merci pour les infos ici et me concernant, je dispose de 100000 Euros mais je vis en Espagne. J’ai 51 ans et loue un appartement ici car je ne suis pas sur de rester ici tout le temps. Je pensais aussi investir dans l’immobilier mais il faut savoir qu’ici, le fait de faire un credit est le meme pratiquement qu’acheter un immeuble, c’est a dire passer devant le notaire et payer des impots. Par example, pour un credit de 100000 Euros, en Andalousie, cela couterait environ 5000 Euros juste pour faire un credit.

Serait-il plus avantageux, dans mon cas, d’acheter en Espagne ou en France??? Comme tu dois le savoir, l’immobilier a bien baisse, toujours en baisse mais moins qu’avant.

D’apres ton tableau, il vaut mieux donc faire un credit et acheter un appartement plus grand et plus couteux, encore faut-il etre sur de pouvoir le louer? ou bien devrais-je acheter un appartement pour y vivre et le louer le jour ou je quitte l’Espagne?

Merci d’avance pour ta reponse.

Mario

xavier

21 Avr 2014L’investissement immo est toujours le meilleur sauf a Paris (aucune rentabilité). Dans certaines agglomération proche de chez toi, doit t’avoir de bonne affaire!

Pack

15 Juin 2014Je ne comprend pas comment vous pouvez dire que l’investissement immobilier à Paris n’a aucune rentabilité….

J’ai un Scellier en RP avec une rentabilité estimée à 7%

Je viens d’acquérir un 2 pieces à 135000 euro à paris avec un loyer de 800 euro….

Etienne BROIS

15 Juin 2014Vous allez me faire croire que vous avez investi dans un appartement T2 neuf (donc 45 m² environ) pour 135 000 euros (hors frais) ? soit un prix de 3 000 euros /m² ?

Même à Angers, Nantes ou les villes de provinces il est très difficile de trouver du neuf à ce prix là !

Si c’est le cas, c’est une excellente affaire, mais je vous rappelle juste que le prix du m² à PARIS (75) est actuellement autour de 8 000 euros dans l’ancien et 10 000 euros dans le neuf, pas 3 000 euros.

S’il s’agit d’investissement en banlieu, là on ne parle plus de la même chose. Dans quelle ville avez-vous investi ? et quels sont les frais d’acquisitions ?

PIERRE

19 Mai 2014Bonsoir , je suis très intéressé par vos conseils, pourriez vous m’expliquer comment vous obtenez -468 dans la ligne des revenus net moyen /an (20 ans) je voudrais aussi savoir ce qu’est le TRI , merci cordialement

chaz

3 Déc 2014avec 100 000 euro, je fais un placement immobilier dans le neuf avec la loi pinel ( http://www.pinel.biz/ ) ce qui me permet de bénéficier des mêmes rendements qu’indiquer dans votre article tout en bénéficiant des réductions d’impôts ce qui compense la fiscalité abusive sur le placement immo. je pense que c’est la bonne solution.

charles

19 Avr 2016bonjour, pourriez vous svp mettre en téléchargement le fichier qui a servi à faire ces calculs ? merci

Yacine

27 Sep 2016Je donne la moitié à une association de recherche pour le sida ou le cancer et le reste je vend du rêve à ma famille

Fred

30 Sep 2016C’est vrai qu’avec un 15m2 bien placé à Paris ( grands lycées ou facs)le rapport est plus que satisfaisant ( en meublé) loué à l’année bien sûr…700€.

Avec un investissement avoisinant les 150 000 à 200 000€.

majdi

5 Nov 2016Je 20 ans , je voudrais investir 100000€ dans un projet comme restaurant ou pizzeria. Ce projet est-il rentable sachant que je ne pas d’experience.

Etienne BROIS

6 Nov 2016Difficile à savoir en l’absence d’un business plan détaillé. ça me semble être une étape incontournable.

Dellaki

20 Avr 2017Avec un 20m2 dans une grande ville c est plus rentable qu une maison, on peut avoir 4.2% de rendement annuel avec un studio de 70000€ pour un loyer 300€/mois.

Franky Wishaupt

4 Sep 2018Cache ton argent chez toi

Et prend tous les jours 2 ou 3 billets et vie

Tu n, es pas éternel même avec des millions

Laboutte

28 Oct 2018@Franky wishaupt

Même conseil, et des petits Louis pour faire des cadeaux sympas personalisés. 🙂

Belasm

6 Nov 2018Bonjour,

En terme de fiscalité, est-il plus intéressant d’acheter un logement pour en tirer des revenus locatifs en direct (mon mari et moi) ou de créer une SCI ?

Je lis ça et là que la SCI ne présente d’avantages que pour la succession (SCI familiale) et dans le cas d’un achat à plusieurs investisseurs.

Qu’en est-il de la fiscalité ?

Merci

sofia

4 Oct 2019bonjour je souhaiterais mettre 100 000 000 dans un compte

pour créer un parc animalier que me conseillerais vous

Etienne BROIS

12 Oct 2019Vous voulez dire 100 000€, c’est bien ça ?

Je n’y connais rien en parc animalier, désolé !

sofia

4 Oct 2019merci de bien vouloir maider

Moustaphe

19 Oct 2019Je suis en Afrique de l’Ouest j’ai 140000€ Je voulais aller vivre en Canada avec ma sœur mais je sais pas comment investir mon Argent pour une longue terme aide moi ?

Fred

5 Nov 2019Bonjour

Mes parents (77 et 84 ans) viennent de vendre leur maison, 160 000 €. Ils veulent garder sous « le coude » 20 000 euros donc 140 000 à placer. Ils ne savent pas quoi faire, livret ? assurance vie ? ou investir dans un appartement ? honnêtement ils veulent ré investir leur argent surtout pour moi afin de me laisser le plus possible le jour ou ils ne seront plus là.

caroline

6 Jan 2020Bonjour,

j’ai un capital de 120 000 euros à placer, je ne souhaite pas investir dans des produits financiers ni en bourse, que faire avec cet argent ?

Merci

Bonne journée

Etienne BROIS

23 Jan 2020Bonjour Caroline,

Je vous recommande de reconsidérer l’or physique, voici un article ici : https://www.independancefinanciere.fr/epargne/investir-dans-lor-ou-largent-physique-les-meilleurs-sites-dachat/

et une formation sur le sujet : https://formation.independancefinanciere.fr/formation/investir-or-argent/

Je précise qu’il s’agit d’une de mes formations. Il est intéressant également de diversifier en devises étrangères (Francs suisse, dollars canadien etc…)

Excellente journée à vous

Etienne

DMO Consulting

10 Mar 2020Toutes ces idées sont très intéressantes.

Se diversifier c’est toujours ce qu’il y a à faire. Et pour se diversifier, je me permet de poster ce post pour faire connaitre les plateformes de P2P Lending qui offrent des retours intéressants. J’ai testé et vérifié quelques plateformes. Attention certaines sont à proscrire, mais d’autres donnent satisfaction !